Cuprins

- Introducere.3

- Capitolul 1

- 1. Introducere in intermedierea financiară.4

- 1.1. Operaţiuni de intermediere.7

- 1.2. Activele financiare.10

- 1.3. Evaluarea activelor financiare şi componentele pieţei financiare.14

- Capitolul II

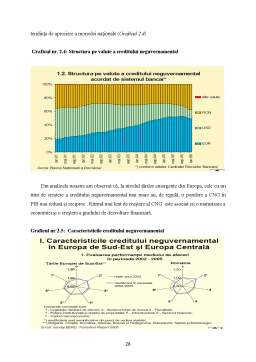

- 2. Perspectivele şi implicaţiile creditului neguvernamental in România.17

- 2.1. Cadrul macroeconomic şi financiar din România.18

- 2.1.1. Contextul macroeconomic al evoluţiei creditului neguvernamental.18

- 2.1.2. Rolul sectorului bancar in asigurara finanţării economiei reale.20

- 2.2. Evoluţia creditului neguvernamental.23

- 2.3. Creditul către companiile nefinanciare.29

- 2.4. Creditul către populaţie.34

- 2.5. Concluzii.39

- Capitolul III

- 3. Consideraţii privind rolul sistemului bancar in procesul de intermediere financiară.45

- Bibliografie .49

Extras din referat

INTRODUCERE

Funcţia principală a creditului, în condiţiile principale actuale pe care le parcurge economia României, o constituie finanţarea completării resurselor financiare necesare desfăşurării optime a activităţii agenţilor economici cu capital privat şi de stat. Importanţa rolului sistemului bancar în finanţarea economiei, respectiv a creditului a fost pregnanată în această perioadă de tranziţie a economiei româneşti, în condiţiile procesului inflaţionist crescut, când reluarea şi desfăsurarea activităţilor agenţilor economici presupunea cheltuieli suplimentare. Cu toate că ritmul privatizării în ţara noastră a fost unul lent, sectorul privat s-a dezvoltat continuu în cei treisprezece ani de tranziţie, proces la care a contribuit şi sistemul bancar românesc.

Evoluţia creditului neguvernamental în perioada 1990–2002 este edificatoare, înregistrându-se o creştere de peste 262 de ori, respective de la 684 miliarde lei in 1990, la 179626 miliarde lei în 2002; creştere a fost susţinută de dezvoltarea sectorului privat, de efectele procesului de privatizare şi de reducerea treptată a dobânzilor active. Astfel, sistemul bancar contribuie la eforturile făcute de agenţii economici pentru redresarea economiei şi pentru relansarea activităţilor productive la parametrii superiori şi de competitivitate.

Implicarea sistemului bancar în finanţarea economiei s-a realizat pe multiple planuri, printre care amintim: împrumuturi pentru capital de lucru sau pentru investiţii, credite pentru privatizare, încurajarea capitalului străin pentru a participa la privatizarea din Romania, etc. Rolul sistemului bancar în finanţarea economiei este pus în evidenţa şi prin finanţările prin credite cu dobânzi preferenţiale a producţiei de export şi a exportului de produse.

Considerăm că rolul sistemului bancar şi-a îndeplinit misiunea de finanţator al economiei în bune condiţii şi că foarte mulţi agenţi economici au putut depăşi multe greutăţi şi înregistra succese în activitatea lor, ca urmare a sprijinului primit prin împrumuturile contractate. Această afirmaţie poate fi susţinută şi prin faptul că celelalte instituţii specifice ale pieţei de capital, în special bursa de valori şi societăţi financiare sunt aproape inexistente în procesul de finanţare al economiei.

Apreciem că dificultăţile din economia reală vor continua şi anii care urmează, mai ales în contextul cerinţelor integrării in Uniunea Europeană, prin finalizarea procesului de privatizare, prin investiţii productive, de fapt prin competitivitate şi calitate. În aceste condiţii sistemul bancar îşi va păstra rolul de finanţator al economiei prin disponibiliatea lor de a contribui prin pârghii specifice şi în mod special prin creditul bancar la completarea resurselor financiare, atât de necesare economiei.

Capitolul I

INTRODUCERE ÎN INTERMEDIEREA FINANCIARĂ

Ansamblul activităţilor prin care fondurile atrase de la cei care economisesc sunt puse la dispoziţia celor care au nevoie de fonduri pentru diferite tipuri de investiţii reprezintă procesul de intermediere financiară.

Cei care economisesc pot fi persoane fizice sau juridice care realizează un excedent de fonduri, care poate fi disponibil pe termen scurt, mediu sau lung. Există şi persoane (fizice, juridice, organizaţii) care, într-o anumită perioadă, cheltuiesc mai mult decât încasează, şi, deci, înregistrează un deficit de fonduri.

Instituţiile financiare, acţionând ca intermediari, atrag resursele de la cei din prima categorie şi le pun la dispoziţia celor din a doua categorie, realizând astfel, legătura între cei care economisesc şi cei care împrumută, aşa cum rezultă şi din figura următoare.

Cei care economisesc

creanţe financiare

INTERMEDIARI FINANCIARI

Creanţe financiare

Cei care Împrumută

•Economii

•Fonduri temporar disponibile

Atragerea fondurilor Dispersarea riscului

Corelarea scadenţelor

• Credite acordate

•Împrumuturi primite

Sursa: Suport curs - Intermediere financiară, Cristi Spulbăr

Intermedierea financiară facilitează, deci, preluarea şi concentrarea fondurilor temporar disponibile indiferent de dimensiunea acestora sau perioada de alocare. De asemenea, cu cât sistemul financiar este mai dezvoltat cu atât vor fi mai mici costurile tranzacţiilor financiare.

Mecanismele intermedierii financiare sunt:

- transformarea scadenţei (corelarea depozitelor cu durata creditelor)

- gestionarea riscului (reducere prin dispersie)

- diminuarea costurilor (prin economii de scară).

În ce priveşte agregarea, aceasta reprezintă principiul ce se află la baza celor trei mecanisme.

Intermedierea face necesar ca intermediarul să devină parte la tranzacţii. În situaţii precum cea descrisă mai sus, "intermediarul" este de fapt un agent sau un broker, nefiind un intermediar financiar. În cazul unei intermedieri financiare, tranzacţia are ca obiect active financiare furnizate de intermediar.

Aşadar, trebuie să existe trei părţi participante la procesul de intermediere. Sunt asemănătoare motivaţiile acestora? În continuare, vom denumi creditor persoana care are surplus de lichidităţi, iar pe cea cu deficit de lichidităţi - debitor.

O persoană care are surplus de lichidităţi urmăreşte să le valorifice cât mai eficient, astfel încât să-şi maximizeze profitul, în concordanţă cu scopurile urmărite şi, de asemenea, cu o marjă redusă de risc. Este tranzacţia cu un intermediar mai avantajoasă decât o relaţie directă cu debitorul? Pentru a răspunde la această întrebare, vor aborda importanţa fiecăruia dintre cele trei mecanisme menţionate mai sus.

Cerinţele creditorilor şi ale debitorilor legate de scadenţă diferă, astfel încât mecanismul transformării scadenţei este foarte important. Creditorii pot investi surplusul de lichidităţi în condiţii care să corespundă cerinţelor lor, fără a fi necesar ca acestea să corespundă necesităţilor debitorilor.

Preview document

Conținut arhivă zip

- Rolul Sistemului Bancar in Finantarea Economiei - Mutatii si Perspective pentru Romania.doc